Эдгар Петерс. Фрактальный анализ финансовых рынков

Фракталы занимает меня всё больше и больше. Первое упоминание о них я встретил в книгах Насима Талеба Одураченные случайностью и Черный лебедь. А далее погрузился в предмет, прочитав книгу Бенуа Мандельброт. (Не)послушные рынки: фрактальная революция в финансах. Под впечатлением этих произведений я даже предпринял несколько небольших исследований:

Закон Ципфа и фрактальная природа социальных и экономических явлений

Колебания курса рубля по отношению к доллару не подчиняются нормальному распределению

Выявление долгосрочной зависимости изменения курса доллара на основе R/S-анализа

Представляю вам еще одну книгу на эту тему. Здесь больше математики, чем в предыдущих произведениях, но я постараюсь не переусердствовать…

Глава 1. Введение во фрактальные временные ряды

Западная культура долгое время была одержима гладким и симметричным. Фрактальная геометрия – геометрия Демиурга. В отличие от евклидовой геометрии она основывается на грубости и асимметрии. «Самоподобия» является определяющим свойством фракталов. Большинство естественных структур, особенно живые существа, обладают этим свойством. Вторая проблема, возникающая при применении евклидовой геометрии к нашему миру, – это проблема размерности. …восприятие размерности может изменяться в зависимости от нашего расстояния от объекта. Мы увидим разницу между гладкостью евклидового мира и грубостью нашего мира, что ограничивает пригодность евклидовой геометрии как метода описания.

Конфликт между симметрией евклидовой геометрии и асимметрией реального мира может быть далее продлен до нашего понятия времени. Традиционно, события рассматриваются либо как случайные, либо как детерминированные. Во фрактальном времени случайность и детерминизм, хаос и порядок сосуществуют. Кажется, что и великие события зависят от случая. Однако, подобные теории развивают параллельно несколько ученых. Это подразумевает, что этим открытиям было предназначено случиться. Этого требовала история.

Время не имело значения в ньютоновой механике; теоретически, время могло быть повернуто в обратную сторону, потому что уравнения Ньютона работали одинаково хорошо независимо от того, шло ли время вперед или назад. В тоже время такой процесс, как смешение жидкостей – процесс зависящий от времени и необратим. В термодинамике стрелка времени указывает только в будущее. Первый удар был нанесен по представлению о вселенной как о часовом механизме.

Второй удар был нанесен с появлением квантовой механики. Осознание того, что молекулярная структура вселенной может быть описана только состояниями вероятности, еще более подорвала детерминистическое представление. Но все еще оставалось сомнение. Вселенная детерминирована или случайна? Постепенно стало очевидным, что самые естественные системы характеризуются локальной случайностью и глобальным детерминизмом. Эти противоположные состояния должны сосуществовать. Детерминизм даст нам закон природы. Случайность привносит новшество и разнообразие. Здоровая, развивающаяся система – это та, которая не только может пережить случайные удары, но также может поглотить такие удары, чтобы улучшить всю систему, когда это станет целесообразно.

Мы подошли к третьему удару по детерминизму Ньютона: наука хаоса и фракталов, где случайность и необходимость сосуществуют. В этих системах энтропия высока, но никогда не достигает максимального состояния беспорядка из-за глобальною детерминизма. Хаотические системы экспортируют свою энтропию или «рассеивают» ее, аналогично тому, как механические устройства рассеивают часть своей энергии как трение.

Игра хаоса показывает, что локальная случайность и глобальный детерминизм могут сосуществовать, чтобы создать стабильную, самоподобную структуру, которую мы назвали фракталом.

Фактически не существует точного определения термина «фрактал». Бенуа Мандельброт, отец фрактальной геометрии, тоже не сформулировал точного определения. Фракталы имеют определенные особенности, которые измеримы, и свойства, которые являются желательными для целей моделирования. Первое свойство – самоподобие. Оно означает, что части в некотором роде связаны с целым. Это свойство самоподобия делает фрактал масштабно-инвариантным. Фрактальные зависимости имеют вид прямой на графиках, где обе оси имеют логарифмический масштаб. Модели, описываемые таким образом должны использовать степенную зависимость (вещественное число, возведенное в степень). Эта особенность масштабирования по степенному закону, является вторым свойством фракталов, фрактальной размерностью, которая может описывать либо физическую структуру, такую как легкое, либо временной ряд.

Фрактальная размерность характеризует то, как предмет заполняет пространство. Фрактальная размерность временного ряда измеряет, насколько изрезанным является временной ряд. Согласно ожиданиям прямая линия должна иметь, фрактальную размерность 1, равную ее евклидовой размерности (фрактальная размерность плоскости – 2). Фрактальная размерность случайною временного ряда составляет 1,5. …фрактальная размерность может быть решена как наклон графика в логарифмическом масштабе по обеим осям.

Фрактальная размерность временного ряда важна, потому что она признает, что процесс может быть где-то между детерминистическим (линия с фрактальной размерностью 1) и случайным (фрактальная размерность 1,5). Фактически, фрактальная размерность линии может находиться в пределах от 1 до 2. При значениях 1,5 < d < 2 временной ряд более зазубрен, чем случайная последовательность, или имеет больше инверсий. Само собой разумеется, статистика временного ряда с фрактальными размерностями, отличными от 1,5, сильно отличалась бы от гауссовой статистики и не обязательно находилась бы в пределах нормального распределения.

Глава 2. Несостоятельность гауссовой гипотезы

Фрактальная природа рынка акций выражается в том, что

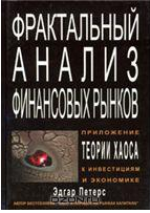

кривые распределения прибылей существенно отличаются от гауссового колокола (рис. 1).

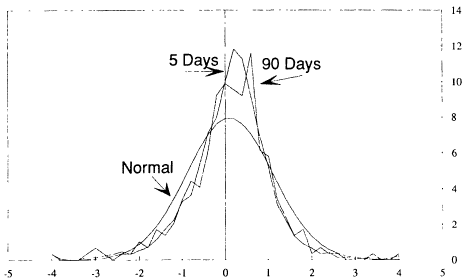

кривые 1-, 5-, 10-, 20-, 30- и 90-дневных прибылей выглядят одинаково: масштабно-инвариантны (рис. 2); видно, что для всех кривых характерен более высокий пик (вероятность средних значений выше, чем по нормальному распределению), провал чуть дальше от среднего значения (в районе 1–2 сигм), толстые хвосты – высокая вероятность экстремально больших отклонений (более 3 сигм).

Рис. 1. Индекс Доу-Джонса для акций промышленных компаний, частотное распределение прибылей: 1888-1991 гг.; по оси абсцисс – число стандартных отклонений, по оси ординат – частота

Рис. 2. Индекс Доу-Джонса для акций промышленных компаний, N-дневные прибыли за вычетом нормальной частоты; N = 1 (a), 10 (б), 20 (в), 30 (г)

Что это означает? Во-первых, риск наступления большого отклонения (черного лебедя) намного более высок, чем подразумевает нормальное распределение. Нормальное распределение говорит, что вероятность наступления события более трех стандартных отклонений составляет 0,5% или 5 на 1000. Рисунки же показывает, что фактическая вероятность составляет 2,4% или 24 на 1000. Во-вторых, однодневные трейдеры сталкиваются с тем же количеством событий шесть-сигма в своих временных рамках, с каким сталкиваются 90-дневные инвесторы в своих временных рамках.

Временная структура волатильности. Как правило, мы используем стандартное отклонение для измерения волатильности и предполагаем, что она подвергается масштабированию согласно квадратному корню из времени. Например, мы «пересчитываем на год» стандартное отклонение ежемесячных прибылей посредством умножения его на квадратный корень из 12. Эта практика происходит из наблюдения Эйнштейна, что расстояние, которое проходит частица в броуновском движении, увеличивается пропорционально квадратному корню из времени, затраченному на ее измерение.

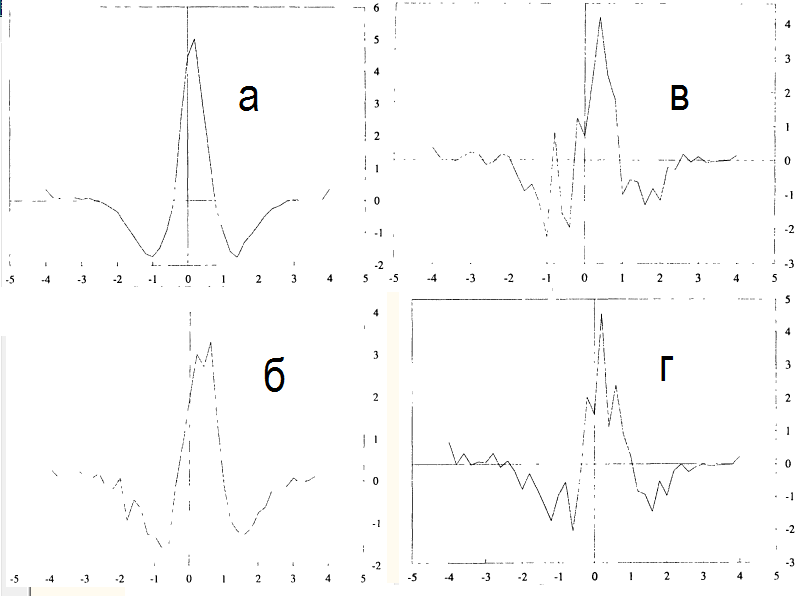

Квадратный корень из времени показан сплошной 45-градусной линией на рис. 3. Волатильность сначала увеличивается более быстрым темпом, чем квадратный корень из времени, а при N > 1000 дней наклон сильно падает к 0,25. Если мы думаем о риске как о стандартном отклонении, инвесторы несут больше риска, чем подразумевается стандартным отклонением для инвестиционных горизонтов менее четырех лет. Однако инвесторы несут все меньше риска на инвестиционных горизонтах более четырех лет. Как всегда было известно, долгосрочные инвесторы несут меньше риска, чем краткосрочные инвесторы.

Рис. 3. Индекс Доу-Джонса для акций промышленных компаний, временная структура волатильности: 1888-1990 гг.

С другой стороны, отношение прибыли к риску или «коэффициент Шарпа», названный по имени его создателя, Нобелевского лауреата Уильяма Шарпа, показывает, сколько прибыли получено на единицу риска, или стандартного отклонения. В течение периодов меньше 1000 дней или четырех лет коэффициент Шарпа постоянно уменьшается; на отметке в 1200 дней он резко увеличивается. Это означает, что долгосрочные инвесторы вознаграждены больше, на единицу риска, чем краткосрочные инвесторы.

Аналогично ведут себя и облигации. А вот валюта! ...перед долгосрочными держателями валюты стоят постоянно возрастающие уровни риска по мере расширения их инвестиционного горизонта. В отличие от акций и облигаций валюта не предлагает никакого инвестиционного стимула для стратегии покупки и владения в течение длительного времени. В краткосрочной перспективе спекулянты на акциях, облигациях и на курсах валют сталкиваются со схожими рисками, но в долгосрочной перспективе риск инвесторов, вкладывающих капитал в акции и облигации, снижен.

Появление границ для акций и облигаций, но не для валюты, сначала озадачивает. Почему валюта является ценной бумагой, отличной от акций и облигаций? Этот вопрос уже содержит ответ. Валюта названа «ценной бумагой». Валюта – объект, которым торгуют, но она не является ценной бумагой. Она не имеет инвестиционной стоимости. Прибыль от валюты можно получить, только спекулируя на ее стоимости против стоимости другой валюты. Валюта, таким образом, эквивалентна чисто спекулятивным средствам, которые обычно приравниваются к акциям и облигациям. Акции и облигации не такие. Они имеют инвестиционную стоимость. Облигации приносят проценты, а стоимость акции привязана к росту ее дохода вследствие экономической деятельности. Совокупный фондовый рынок привязан к совокупной экономике. Валюта же не привязана к экономическому циклу. В 1950-х и 1960-х годах у нас была развивающаяся экономика и сильный доллар. В 1980-х годах у нас была развивающаяся экономика и падающий доллар. Валюта не имеет «фундаментальной» стоимости, которая обязательно связана с экономической деятельностью, хотя она может быть привязана к экономическим переменным, таким как процентные ставки.

Глава 3. Гипотеза фрактального рынка

В случае ЕМН1, теория была развита, чтобы оправдать использование статистических инструментов, которые требуют независимости или, в лучшем случае, очень краткосрочной памяти. Теория часто вступала в противоречие с наблюдаемым поведением. Альтернативы нормального распределения, например, устойчивое распределение Парето, были отклонены, даже несмотря на то, что они соответствуют наблюдаемым стоимостям без модификаций. Почему? Стандартный статистический анализ не мог быть применен с использованием таких распределений.

Устойчивые рынки против эффективных рынков. Нью-Йоркская фондовая биржа была организована группой трейдеров, которые собирались под известным платановым деревом в Нью-Йорке. Они имели одну общую основную потребность: ликвидность. Ликвидность – не то же самое, что и объем торговли. Самые крупные крахи произошли тогда, когда имела место низкая ликвидность наряду с высоким объемом торговли. По-другому низкую ликвидность можно было бы назвать несбалансированным объемом торговли. ЕМН ничего не говорит о ликвидности. Она говорит, что цены всегда справедливы, независимо от того, существует ликвидность или нет, или, альтернативно, что всегда существует достаточно ликвидности. Таким образом, ЕMH не может объяснить крахи и панические бегства; при исчезновении ликвидности получение «справедливой» цены не может быть таким же важным, как и завершение торговли по любой стоимости. Устойчивый рынок – не то же самое, что и «эффективный» рынок, как определено ЕМН. Устойчивый рынок – ликвидный рынок.

Источники ликвидности. Если бы вся информация имела одинаковое воздействие на всех инвесторов, не было бы никакой ликвидности. После получения информации все инвесторы стали бы осуществлять одинаковые операции, пытаясь получить одинаковую цену. Тем не менее, инвесторы не однородны. Возьмем типичного дэйтрейдера, чей инвестиционный горизонт составляет пять минут и в настоящее время является долгосрочным па рынке. Среднее пятиминутное изменение цен в 1992 г. составляло 0,000284 процента со стандартным отклонением в 0,05976 процента. Если, по техническим причинам, для пятиминутного горизонта происходило падение в шесть стандартных отклонений или 0,359 процента, наш дэйтрейдер мог быть уничтожен, если бы падение продолжилось. Однако институциональный трейдер – пенсионный фонд, например – с недельным горизонтом торговли, вероятно, счел бы падение возможностью покупки, потому что недельные прибыли за прошедшие десять лет составили в среднем 0,22 процента со стандартным отклонением в 2,37 процента. Кроме того, техническое падение не изменило перспективу недельного трейдера, который смотрит или на более долговременную техническую, или на фундаментальную информацию. Таким образом, событие 6-сигма для однодневного трейдера – это событие 0,15-сигма для недельного трейдера, т.е. оно не представляет для него большой важности. Недельный трейдер приходит, покупает и создает ликвидность. Эта ликвидность, в свою очередь, стабилизирует рынок.

…источник ликвидности – это инвесторы с различными инвестиционными горизонтами, различными информационными множествами и, следовательно, различными представлениями о «справедливой цене».

Гипотеза фрактального рынка. Рынки существуют для того, чтобы обеспечить стабильную, ликвидную окружающую среду для торговли. Инвесторы хотят получить хорошую цену, но она не обязательно будет «справедливой» ценой в экономическом смысле. …инвесторы должны иметь общие уровни риска (с учетом масштаба инвестиционного горизонта), и общий риск объясняет, почему частотное распределение прибыли выглядит одинаково на различных инвестиционных горизонтах. Мы называем такое предположение гипотезой фрактального рынка вследствие такой самоподобной статистической структуры. При нарушении фрактальной структуры рынки становятся нестабильными. Нарушение происходит тогда, когда инвесторы с длинными инвестиционными горизонтами или прекращают участвовать на рынке, или сами становятся краткосрочными инвесторами.

Пока участвуют инвесторы с различными инвестиционными горизонтами, паника на одном горизонте может быть поглощена другими инвестиционными горизонтами в качестве возможности покупки (или продажи). Тем не менее, если весь рынок имеет один и тот же инвестиционный горизонт, то он становится нестабильным. Нехватка ликвидности превращается в панику.

В гауссовой окружающей среде большое изменение является суммой многочисленных небольших изменений. Однако во время паники и панических бегств рынок часто перескакивает через цены. Разрывы вызывают большие изменения, и в частотном распределении прибылей появляются жирные хвосты. Эти разрывы, в свою очередь, являются результатом недостатка ликвидности, вызванного появлением однородного инвестиционного горизонта для участников рынка.

Глава 4. Измерение памяти – процесс Херста и R/S-анализ

R/S-анализ. Эйнштейн обнаружил, что расстояние, которое проходит случайная частица, увеличивается пропорционально квадратному корню из времени, используемому для его измерения, или:

(4.1) R = T0,5

где R – пройденное расстояние, а Т – показатель времени.

Мы начинаем с временною ряда х = х1,...хn, чтобы представить n последовательных значений. (В этой книге мы говорим о временном ряде х, имея в виду весь хr, где r = от 1 до n. Определенный элемент х будет включать его нижний индекс. Эта система обозначений будет применяться ко всем временным рядам). Показатель времени, в общем, неважен. В случае Херста, он представлял собой ежегодный слив Нила. Для рынков это могут быть ежедневные изменения цены индекса курса акций. Среднее значение хm временного ряда х определяется как:

(4.2) хm = (x1 +...+ хn)/n

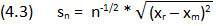

Стандартное отклонение sn оценивается как:

что является формулой для стандартного отклонения. Нормированный размах был рассчитан путем первоначального изменения масштаба или «нормализации» данных, посредством вычитания выборочного среднего:

(4.4) Zr = (xr – xm); r = 1, … n

Полученный в результате ряд Z теперь имеет среднее, равное нулю.

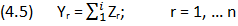

Следующий шаг создает кумулятивный временной ряд Y:

То есть, r-тый член ряда Y равен сумме всех членов ряда Z, начиная с первого и заканчивая r-тым. Обратите внимание, что, по определению, последнее значение Y (Yn) всегда будет нулем, потому что Z имеет среднее значение, равное нулю. Скорректированный размах Rn является разностью максимального и минимального значений ряда Y:

(4.6) Rn = max(Y1, …, Yn) – min(Y1, …, Yn)

Нижний индекс n для Rn теперь показывает, что это – скорректированный размах для x1, …, хn. Поскольку Y был скорректирован к среднему нулю, максимальное значение Y всегда будет больше или равно нулю, а минимальное значение всегда будет меньше или равно нулю. Следовательно, скорректированный размах Rn всегда будет неотрицателен.

Этот скорректированный размах Rn, является расстоянием, на которое перемещается система за показатель времени n. Если мы устанавливаем n = Т, мы можем применить уравнение (4.1) при условии, что временной ряд х независим для увеличения значений n. Однако уравнение (4.1) применимо только к временному ряду, который находится в броуновском движении: он имеет нулевое среднее и дисперсию, равную единице. Для применения этой концепции к временному ряду, который не находится в броуновском движении, нам необходимо обобщить уравнение (4.1) и принять во внимание системы, которые не являются независимыми. Херст обнаружил следующую более общую форму уравнения (4.1):

(4.7) (R/S)n = c*nH

Нижний индекс n для (R/S) n, относится к значению R/S для x1, …, хn; с = константа.

Значение R/S уравнения (4.7) называется нормированным размахом, потому что оно имеет нулевое среднее и выражается в терминах местного стандартного отклонения. В общем, значение R/S изменяет масштаб по мере увеличения нами приращения времени n согласно показателю степенной зависимости, равному Н, который обычно называется показателем Херста. Это называется масштабированием со степенной зависимостью. Опять же, это является характерной, хотя и не исключительной, чертой фракталов.

Показатель Херста может быть найден посредством вычерчивания log(R/S)n против log(n) и вычисления наклона через простую регрессию методом наименьших квадратов. В частности мы работаем на основе следующего уравнения:

(4.8) log(R/S)n = log(c) + H*log(n)

Если бы система была независимо распределена, то Н = 0,5. Херст сначала изучат реку Нил. Он обнаружил, что Н =0,91! Нормированный размах увеличивался быстрее, чем квадратный корень из времени. Он увеличивался как 0,91 корня из времени, что подразумевало, что система (в данном случае диапазон высоты Нила) проходила большее расстояние, чем проходил бы случайный вероятностный процесс. Для прохождения большего расстояния было необходимо, чтобы изменения в ежегодных нильских разливах влияли друг на друга.

Согласно первоначальной теории Н = 0,5 подразумевало бы независимый процесс. Важно понять, что R/S-анализ не требует, чтобы основной процесс был гауссов, он требует только, чтобы он был независим. Это, конечно, включало бы нормальное распределение, но также и негауссовы независимые процессы наподобие t-Стъюдента, гаммы или любой другой формы. R/S-анализ является непараметрическим, поэтому он не содержит требования к форме лежащего в основе распределения.

0,5 < Н < 1,0 подразумевает персистентиый временной ряд, который характеризуется эффектами долговременной памяти. Теоретически, то, что происходит сегодня, воздействует на будущее. В терминах хаотической динамики существует чувствительная зависимость от начальных условий. Такая долговременная память имеет место независимо от масштаба времени. Все ежедневные изменения соотнесены со всеми будущими ежедневными изменениями; все еженедельные изменения соотнесены со всеми будущими еженедельными изменениями.

0 < Н < 0,5 означает антиперсистентность. Такая систем проходит меньшее расстояние, чем случайная система. Чтобы система прошла меньшее расстояние, она должна меняться чаще, чем вероятностный процесс.

Как мы видели, персистентный временной ряд является самым распространенным типом, встречающимся в природе. Он также является самым распространенным типом на рынках капитала и в экономике.

Глава 5. Проверка R/S-анализа

При анализе любого процесса мы всегда сталкиваемся с одним важным вопросом: «Откуда мы знаем, что мы не получили наши результаты случайно?» Проверка значимости в отношении вероятностных доверительных интервалов стала одной из главных тем статистики. ...первоначальное предположение называют нулевой гипотезой. Мы выбрали гауссов случай в качестве нулевой гипотезы, потому что с математической точки зрения легче проверить, является ли процесс случайным блужданием и иметь возможность сказать, что он таковым не является, чем доказать существование какого-то иного процесса с долговременной памятью. Почему? Гауссов случай позволяет находить оптимальные решения и легко моделируется. Кроме того, в основе гипотезы эффективного рынка (ЕМН) лежит гауссов случай, который по умолчанию становится нулевой гипотезой. Моделирование методом Монте-Карло показало необоснованность нулевой гипотезы.

Глава 6. Нахождение циклов: периодических и непериодических

R/S-анализ может не только выявить персистентность, или долговременную память, во временном ряде, но может также оценить длину периодических или непериодических циклов. Он также является устойчивым относительно шума. Это делает R/S-анализ особенно привлекательным для изучения естественных временных рядов и, в частности, рыночных временных рядов.

Дальнейшее изложение является слишком специальным и, на мой взгляд, будет полезно лишь профессиональным исследователям рынков акций, облигаций и валюты. Приведу лишь любопытные выводы одной из глав и заключительную главу.

Глава 12. Валюта: истинный процесс Херста

Валюта имеет интересные статистические и фундаментальные характеристики, которые отличают ее от других процессов. По существу, валюта не является ценной бумагой, хотя в отношении нее осуществляется активная торговля. Крупнейшие участники, центральные банки не представляют собой максимизаторов доходности; их цели не обязательно соответствуют целям рациональных инвесторов. В то же время на рынках валюты мало признаков циклов, хотя они действительно имеют сильные тренды.

На основании этих характеристик, взятых вместе, мы полагаем, что валюта – истинный процесс Херста. То есть она характеризуется процессами бесконечной памяти. Долгосрочные инвесторы должны опасаться относиться к валюте так, как они относятся к другим активам. В частности, они не должны предполагать, что стратегия с покупкой и длительным владением будет выгодна в долгосрочной перспективе. Риск увеличивается во времени и не уменьшается со временем. Долгосрочному инвестору, который должен иметь валютный риск, следует рассмотреть активную торговлю такими активами. Они не предлагают никакого преимущества в долгосрочной перспективе.

Глава 18. Понимание рынков

Эта книга имела две цели. Во-первых, я планировал ее как руководство по применению R/S-анализа к рынку капитала, экономическим данным и данным других временных рядов. R/S-анализ существует уже в течение более 40 лет. Несмотря на его устойчивость и общую применимость, он остается в значительной степени неизвестным. Он заслуживает места в комплекте инструментов любого аналитика наряду с другими инструментами, которые были разработаны в традиционном анализе и анализе хаоса.

Моя вторая цель заключалась в описании общей гипотезы для синтезирования различных моделей в когерентное целое. Эта гипотеза должна была согласовываться с эмпирическими фактами, используя минимальное количество основополагающих предположений. Я назвал свою модель гипотезой фрактального рынка (FMH). Я полагаю, что эта гипотеза является первой попыткой разобраться в глобальной структуре рынков. Со временем FMH будет, несомненно, видоизменена и усовершенствована, если она выдержит тщательную проверку инвестиционного сообщества. Я использовал несколько различных методов проверки FMH; выдающимся инструментом был R/S-анализ, используемый в комбинации с другими методами.

Стала появляться убедительная картина. R/S-анализ и гипотеза фрактального рынка вместе появились под общим заголовком «фрактальный анализ рынка». Фрактальный анализ рынка использовал самоподобные распределения вероятности, называемые устойчивыми распределениями Леви, в сочетании с R/S-анализом для изучения и классификации долгосрочного поведения рынков. Мы очень многое узнали, но остается еще многое исследовать. Я убежден, что рынки имеют фрактальную структуру. Как и в отношении любой другой фрактальной, временной или пространственной структуры, чем тщательнее мы исследуем структуру, тем больше деталей мы видим. Как только мы начинаем объяснять некоторые загадки, обнаруживаются новые неизвестные. Перед нами классический пример того, что чем больше мы знаем, тем больше мы понимаем, что мы ничего не знаем.

ИНФОРМАЦИЯ И ИНВЕСТИЦИОННЫЕ ГОРИЗОНТЫ

Мы обсуждали влияние информации на поведение инвестора. В традиционной теории информация рассматривается как родовое понятие. В большей или меньшей степени, она представляет собой все, что может затронуть воспринимаемую ценность ценной бумаги. Инвестор также является родовым понятием. В основном, инвестор – это любой, кто хочет купить, продать или держать ценную бумагу на основании доступной информации. Инвестор также считается рациональным – то есть кем-то, кто всегда хочет максимизировать прибыли и знает, как оценивать текущую информацию. Совокупный рынок является эквивалентом такого исходного рационального инвестора, так что рынок может немедленно оценивать информацию. Такой родовой подход, где информация и инвесторы являются общими случаями, также подразумевает, что все виды информации влияют на всех инвесторов одинаково. Вот здесь этот подход и терпит неудачу.

Рынок состоит из многих индивидуумов со многими различными инвестиционными горизонтами. Поведение дэйтрейдера существенно отличается от поведения пенсионного фонда. В первом случае инвестиционный горизонт измеряется в минутах; в последнем случае – в годах. Информация оказывает различное воздействие на различные инвестиционные горизонты. Основная деятельность дэйтрейдеров – торговля. Торговля обычно связана с поведением толпы и рассмотрением краткосрочных трендов. Дэйтрейдер будет более заинтересован технической информацией, что объясняет тот факт, почему многие технические специалисты говорят, что «рынок имеет свой собственный язык». Существует также большая вероятность того, что техники скажут, что фундаментальная информация имеет малую ценность. Большинство техников имеет короткие инвестиционные горизонты, и, в рамках их временного интервала, фундаментальная информация имеет малую ценность. В этом отношении они правы. Технические тренды имеют наибольшее значение для коротких горизонтов.

Наиболее фундаментальные аналитики и экономисты, которые также работают на рынках, имеют длинные инвестиционные горизонты. Они больше склонны иметь дело с экономическим циклом. Фундаментальные аналитики будут расположены думать о том, что технические тренды – это иллюзии, не представляющие пользы для долгосрочных инвесторов. Истинные инвестиционные прибыли могут быть получены только посредством оценки стоимости.

В этой структуре и техники, и фундаменталисты правы для своих определенных инвестиционных горизонтов, поскольку влияние информации в значительной степени зависит от инвестиционного горизонта каждого индивидуума.

СТАБИЛЬНОСТЬ

Стабильность рынка в значительной степени является вопросом ликвидности. Ликвидность доступна, когда рынок состоит из многих инвесторов со многими различными инвестиционными горизонтами. Таким образом, если поступает порция информации, которая вызывает серьезное снижение в цене в коротком инвестиционном горизонте, на рынок придут долгосрочные инвесторы, чтобы осуществить покупку, поскольку они не оценивают информацию так высоко. Тем не менее, когда рынок теряет эту структуру, и все инвесторы имеют один и тот же инвестиционный горизонт, рынок становится нестабильным, поскольку нет ликвидности. Ликвидность – это не то же самое, что и объем торговли. Это, напротив, балансирование спроса и предложения. Потеря долгосрочных инвесторов заставляет весь рынок торговать, основываясь на одном и том же информационном множестве, которое, прежде всего, является техническим, или на явлении поведения толпы. Как правило, рыночный горизонт становится краткосрочным, когда долгосрочная перспектива становится очень неопределенной – то есть, когда происходит некоторое событие (часто политическое), которое делает текущее долгосрочное информационное множество ненадежным или воспринимаемым как бесполезное. Долгосрочные инвесторы или прекращают участвовать, или становятся краткосрочными инвесторами и начинают торговать также на основании технической информации.

Рыночная стабильность полагается на разнообразие инвестиционных горизонтов участников. Стабильный рынок – это тот рынок, на котором многие инвесторы с различными инвестиционными горизонтами торгуют одновременно. Рынок устойчив, потому что различные горизонты оценивают информационный поток по-разному и могут обеспечить ликвидность, если происходит крах или паническое изъятие вкладов в одном из многих инвестиционных горизонтов.

РИСК

Каждый инвестиционный горизонт похож на поколение ответвлений дерева. Диаметр любой ветви – случайная функция с конечной дисперсией. Однако каждая ветвь, взятая в контексте всего дерева, является частью глобальной структуры с неизвестной дисперсией, потому что размерность каждого дерева различна. Это зависит от многих переменных, таких как его вид и размер.

Каждый инвестиционный горизонт также является случайной функцией с конечной дисперсией, зависящей от предыдущей дисперсии. Поскольку риск в каждом инвестиционном горизонте должен быть одинаковым, при внесении поправки на масштаб форма частотного распределения прибылей одинакова. Однако общая, глобальная статистическая структура рынка имеет бесконечную дисперсию; долгосрочная дисперсия не стремится к устойчивому значению.

Глобальная статистическая структура фрактальна, поскольку она имеет самоподобную структуру, и ее характеристический показатель (который также представляет собой фрактальную размерность) является дробным, варьируясь в пределах от 0 до 2. Случайное блуждание, которое характеризуется нормальным распределением, самоподобно. Однако оно не фрактально; его фрактальная размерность – целое число: = 2,0.

Форма этих фрактальных распределений в сравнении с нормальным распределением характеризуется высоким пиком и толстыми хвостами. Толстые хвосты имеют место, поскольку крупное событие происходит в результате процесса усиления. Тот же самый процесс вызывает бесконечную дисперсию. Хвосты никогда не стремятся к асимптоте y = 0,0, даже в бесконечности. Кроме того, когда происходят большие события, они имеют тенденцию быть резкими и прерывистыми. Таким образом, фрактальные распределения имеют еще одну фрактальную характеристику: прерывистость. Тенденция к «катастрофам» была названа Мандельбротом эффектом Ноя, или, более формально, синдромом бесконечной дисперсии. На рынках толстые хвосты вызываются крахами и паническими бегствами, которые имеют тенденцию быть резкими и прерывистыми, как предсказано моделью.

ДОЛГОВРЕМЕННАЯ ПАМЯТЬ

В идеальном мире традиционного анализа временных рядов все системы являются случайными блужданиями или могут быть преобразованы в случайные блуждания. В таком случае может быть применен «высший закон Неразумности», и могут быть найдены ответы. Вследствие такого наложения порядка на беспорядок естественные системы могут быть сведены к нескольким разрешимым уравнениям и одному основному частотному распределению – нормальному распределению.

Реальная жизнь не так проста. Дети Демиурга сложны и не могут быть классифицированы в соответствии с несколькими простыми характеристиками. Мы нашли, что на рынках капитала большинство рядов характеризуется эффектами долговременной памяти, или смещениями; сегодняшняя рыночная деятельность смещает будущую деятельность на очень долгое время. Подобный эффект Иосифа может вызвать серьезные проблемы для традиционного анализа временных рядов. Долговременная память вызывает появление трендов и циклов. Эти циклы могут быть ложными, поскольку они являются просто функцией эффекта долговременной памяти и случайного изменения в смещении рынка.

Посредством R/S-анализа было показано, что такой эффект долговременной памяти существует и является процессом черного шума. Цвет шума который вызывает эффект Иосифа, будет важен далее, когда мы будем обсуждать волатильность.

ЦИКЛЫ

Долгое время существовало подозрение, что рынки имеют циклы, но убедительных доказательств не было обнаружено. Используемые методы искали правильные, периодические циклы – то есть циклы, созданные Благом. Демиург создал непериодические циклы – циклы, которые имеют средний, но не точный период. Используя R/S-анализ, мы смогли показать, что непериодические циклы вероятны для рынков. Такие непериодические циклы длятся в течение многих лет, так что существует вероятность того, что они являются последствием долгосрочной экономической информации. Мы нашли, что подобные непериодические циклы существуют для нелинейных динамических систем, или детерминированного хаоса.

Мы не нашли убедительного доказательства краткосрочных непериодических циклов. Большинство более коротких циклов, которые популярны среди техников, происходят, вероятно, вследствие эффекта Иосифа. Циклы не имеют средней длины, и смешение, которым они вызваны, может измениться в любое время – наиболее вероятно, резким и прерывистым образом.

Среди более интересных результатов можно выделить тот факт, что валюта не имеет долгосрочного цикла. Это подразумевает, что она представляет собой дробный шумовой процесс и в краткосрочной, и в долгосрочной перспективе. Акции и облигации, с другой стороны, являются дробным шумом в краткосрочной перспективе (отсюда самоподобные частотные распределения), но хаотичны в долгосрочной перспективе.

ВОЛАТИЛЬНОСГЬ

Было показано, что волатилыюсть антиперсистентна – это часто изменяющийся процесс розового шума. Однако она не является возвратной к среднему. Возвратность к среднему подразумевает, что волатилыюсть имеет устойчивое математическое ожидание, к которому, в конечном счете, стремится. Мы видели доказательства того, что это не так. Эти доказательства согласуются с теорией, поскольку производной процесса черного шума является розовый шум. Рыночные прибыли представляют собой черный шум, так что не удивительно, что волатильность (которая является вторым моментом курсов акций) является розовым шумом.

Процесс розового шума характеризуется функциями вероятности, которые не только имеют бесконечную дисперсию, но также и бесконечное среднее; то есть не существует математического ожидания, к которому можно возвратиться. В контексте того представления, что рыночные прибыли являются черным шумом, это имеет смысл. Если рыночные прибыли имеют бесконечную дисперсию, то среднее дисперсии курсов акций само должно быть бесконечным. Это все является частью одной большой структуры, и эта структура имеет глубокие последствия для опционных трейдеров и других индивидуумов, покупающих и продающих волатильность.

К БОЛЕЕ ПОЛНОЙ РЫНОЧНОЙ ТЕОРИИ

Большая масть обсуждений в этой книге была попыткой согласовать рациональный подход традиционного количественного управления с практическим опытом фактического взаимодействия с рынками. В течение некоторого времени мы не могли привести их в соответствие. Практикующие менеджеры по регулированию денежных операций, которые имеют количественный опыт, вынуждены прививать практический опыт к теории. Когда практика не соответствует теории, мы просто признавали, что в этой точке теория терпит неудачу. Наша точка зрения была подобна принятию физиками «сингулярностей», то есть событий, где теория терпит неудачу. Большой взрыв – одна из таких сингулярностей. В момент Большого взрыва физические законы терпят неудачу и не могут объяснить это событие. Мы были вынуждены думать о рыночных крахах, как о сингулярностях теории рынка капитала. Они представляют собой периоды, когда не действует никакое обобщение гипотезы эффективного рынка (ЕМН).

Теория хаоса и фрактальная статистика предлагают нам модель, которая может объяснить такие особенности. Даже если события, такие как аварии, оказываются непредсказуемыми, они не неожиданны. Они не становятся «выбросами» в теории. Наоборот, они – часть системы. Во многом они являются той ценой, которую мы платим за то, чтобы быть капиталистами. В моей предыдущей книге, я отметил, что для того чтобы остаться живыми, рынки должны быть далеки от равновесия. Я пытался сказать, что капиталистическая система (либо рынок капитала, либо вся экономика) должна динамически развиваться. Случайные события должны происходить, чтобы стимулировать новшества. Если бы мы точно знали, что должно произойти, мы бы перестали экспериментировать. Мы перестали бы учиться. Мы перестали бы вводить новшества. Поэтому у нас должны быть циклы, а циклы подразумевают, что всегда будет период подъема и период спада.

Для исследователей стал обычным поиск аномалий, или карманов неэффективности, где можно получить прибыль при небольшом риске. Было справедливо указано, что большой рынок будет устранять такие аномалии, как только они становятся общеизвестными. FMH не такая. Она не находит карман неэффективности, в котором немногие могут получить прибыль. Вместо этого, она говорит о том, что, поскольку информация на различных частотах обрабатывается по-разному, тренды и циклы будут на всех инвестиционных горизонтах. Некоторые будут стохастическими, некоторые будут нелинейными детерминированными. В обоих случаях точная структура трендов изменяется во времени. Она предсказуема, но она никогда не будет совершенно предсказуема и именно это сохраняет рынки устойчивыми. Теория хаоса и фрактальная статистика предлагают нам новый способ понимания того, как функционируют рынки и экономики. Нет никаких гарантий того, что благодаря им нам будет легче зарабатывать деньги. Тем не менее, мы будем более приспособлены к разработке стратегий и оценке рисков.

1 Гипотеза эффективного рынка (efficient market hypothesis, EMH)

Смотрите также: